L’introduction des logiciels de facturation a supposé un virage décisif dans l’univers de la comptabilité. Il y a quelques décennies, la facture était encore pour les entreprises et les administrations publiques synonymes de support papier avec un montant à payer. Ce document circulait de mains en mains entre fournisseurs de biens ou de services, livreurs, clients finaux et experts-comptables. L’explosion des technologies de l’information et de la communication, couplée à des moyens sûrs et efficaces comme le cloud computing qui permettent de stocker sur des serveurs distants des données confidentielles en toute sécurité, a révolutionné la manière de réaliser des opérations comptables. Histoire, avantages, inconvénients, applications et perspectives d’avenir : focus sur les enjeux de la facturation en ligne et de la comptabilité.

Qu’est-ce que la facturation ?

Histoire et définition de la facturation

La facture est un document comptable qui atteste d’une créance. Ce document est généralement rempli par le créancier qui peut être le vendeur d’un produit, le fournisseur d’un bien ou le prestataire d’un service. La facture est souvent émise en trois copies destinées :

- au vendeur/fournisseur de bien/prestataire de service, c’est-à -dire le créancier;

- à la personne, à l’entreprise privée, à l’administration publique ou autre structure bénéficiaire du produit, du bien ou du service, appelée débiteur;

- à l’administration fiscale.

Pièce comptable omniprésente dans les entreprises, la facture a parcouru un long chemin avant de connaître les supports papier et numérique que l’on connaît aujourd’hui. L’ingéniosité d’un religieux italien va accélérer l’évolution de la comptabilité au XVe siècle : Luca Bartolomes Pacioli. Ce brillant mathématicien est considéré pour beaucoup comme le père de la facturation. Le motif : il fut le premier à créer la comptabilité en partie double. Il s’agit du principe comptable de base utilisé de nos jours par les organisations privées et publiques. Il repose sur la transposition de toutes les opérations financières sur des comptes, et sur l’inscription d’au moins deux comptes pour améliorer la transparence des transactions : compte crédité et compte débité. C’est à partir du XVIIIe siècle que la facture commence à ressembler davantage au document que l’on connaît de nos jours, avec une domination du support papier. Les grilles et les tableaux, qui permettent de séparer les différents éléments de la facture comme les concepts, le nombre d’unités et les prix, commencent à voir le jour au cours du XIXe siècle. Dans les années 1930, les pays européens comprennent l’importance de l’uniformisation de la facture pour :

- encourager les échanges commerciaux entre les pays;

- booster les exportations et le libre-échange;

- faciliter le travail des douanes et les contrôles des marchandises aux frontières;

- améliorer la collaboration des administrations fiscales des différents pays.

Après des siècles d’avancées et d’évolution, ce précieux document comptable engageant créancier et débiteur a connu une véritable révolution dans les années 2000 avec l’introduction généralisée de la facturation en ligne.

Que dit la loi française sur la facturation ?

Les mentions obligatoires

Le grand public et les professionnels qui n’ont pas de connaissances solides en comptabilité confondent parfois à tort la facture avec le bon de livraison ou le bulletin de commande. Il s’agit pourtant de documents bien différents. La facture est facilement reconnaissable au mot « facture » qui doit figurer sur le document, de manière visible et généralement sur la partie supérieure. En France, les règles de facturation qui régissent les relations commerciales figurent dans le Code de commerce et le Code général des impôts. Ces règles s’appliquent à tous les professionnels, publics et privés. Elles concernent l’achat de produits, la prestation de services et la fourniture de biens. Pour avoir une valeur légale en France, toute facture doit inclure des mentions obligatoires :

- la date de la transaction;

- le numéro de facture avec système de numérotation continu et ordre chronologique;

- le nom et l’adresse des deux parties, le créancier et le débiteur;

- la nature, la quantité et le prix hors-taxes des articles vendus, des services prêtés ou des biens fournis;

- la date de paiement;

- les sanctions financières encourues si le règlement n’est pas effectué avant la date butoir fixée par la loi ou entre les deux parties;

- le taux de taxe à valeur ajoutée si le vendeur ou le fournisseur est assujetti à la TVA;

- l’inscription « TVA non applicable, article 293 B du CGI » en cas d’exonération de la TVA;

- le total hors-taxes (HT);

- le numéro de TVA du vendeur, et celui du client si l’opération n’est pas effectuée en France;

- si une partie du règlement est effectuée à l’avance, les détails d’escompte;

- les détails de frais de recouvrement (indemnité forfaitaire);

- l’inscription « Acceptant le règlement des sommes dues par chèques libellés à son nom ou par carte bancaire en sa qualité de membre d’un centre de gestion agréé par l’administration fiscale » si le vendeur, prestataire ou fournisseur est membre d’un centre de gestion agréée.

Le délai de conservation des factures

Les factures clients et fournisseurs doivent être conservées pendant une certaine période, car elles peuvent être réclamées par l’administration fiscale. La conservation de cette pièce comptable permet également de réclamer un paiement et de défendre ses droits, car elle constitue une preuve juridique lorsqu’elle a été émise en bonne et due forme. En France, les factures doivent être conservées entre 1 et 10 ans selon l’article L123-22 du Code de commerce. La période obligatoire de conservation, en support papier ou numérique, dépend du type de document. Elle débute à partir de la date de clôture de l’exercice. Les factures électroniques doivent être gardées au format digital pendant au moins 3 ans, indépendamment de l’existence ou non d’une réplique au format papier. En cas de non-respect des délais de conservation, l’entreprise risque plusieurs sanctions :

- pénalité financière de 50 % des sommes facturées pour les factures clients;

- refus de déduction des charges pour les factures fournisseurs;

- rejet de comptabilité qui débouche sur une étude du dossier par l’administration fiscale et un recalcul du bénéfice.

Facture et délais de paiement

En France, les délais de paiement entre les professionnels sont inscrits dans le Code du commerce. Le plafond varie de 30 à 60 jours selon les cas de figure :

- 30 jours à partir de la livraison du bien ou de la prestation du service pour les cas généraux si les parties n’ont pas fixé un autre délai;

- jusqu’à 60 jours si les parties fixent d’un commun accord le délai de paiement.

Il existe des exceptions liées à des situations ou accords exceptionnels. Ces exceptions concernent surtout le secteur alimentaire dont les spécificités modifient les règles de facturation traditionnelle. Pour la livraison d’aliments, le délai de paiement des factures se situe entre 20 jours pour la viande fraîche et le bétail, et jusqu’à 60 jours pour le raisin utilisé pour l’élaboration de vins ou autres boissons alcoolisées. Autres exceptions à la règle générale : les délais dérogatoires contemplés depuis 2009 par la loi de modernisation de l’économie. Il s’agit d’accords interprofessionnels par lesquels le délai de règlement des factures peut être rallongé. Pour éviter tout litige, ces délais dérogatoires sont communiqués à la Commission d’examen des pratiques commerciales. En cas de non-paiement ou de retard de paiement de factures, le montant de la sanction peut atteindre 2000000 € dans les cas les plus graves, avec un montant forfaitaire de 40 €.

Principes de comptabilisation des factures

Le calcul d’une facture courante doit toujours prendre en compte :

- le montant hors taxe (HT);

- la taxe à valeur ajoutée ou TVA qui s’élève à 20 % en France pour le taux général, avec des taux réduits de 10 %, 5,5 % et 2,1 %;

- le montant toutes taxes comprises (TTC) ou montant net à payer, qui correspond à la somme du montant hors-taxes et des taxes.

- Le schéma de comptabilisation des factures composées est un peu plus complexe, car il comprend d’autres éléments tels que :

- l’escompte;

- l’emballage;

- les frais de port.

Pour les factures simples et composées, le schéma de comptabilisation comprend au moins 4 colonnes :

- compte exprimé en chiffres, numéro d’identification de la partie ou de l’opération enregistrée;

- intitulé qui indique la transaction comptable effectuée (notamment vente ou achat) ou l’acteur impliqué dans l’opération (par exemple les clients ou les fournisseurs);

- débit où sont répertoriées les sommes dues;

- crédit qui correspond au total des sommes versées.

La facturation et la gestion de ses factures en ligne

Factures électroniques et Factur-X

La comptabilité a effectué un grand virage technologique depuis l’apparition de la gestion des factures en ligne. On parle de facture en ligne ou dématérialisée lorsque cette pièce comptable se présente sous format numérique. Dans un souci d’harmonisation, un modèle de facture électronique mixte a récemment été créé, baptisé Factur-X. Ce standard est lisible de deux façons :

- au format PDF pour les utilisateurs;

- comme un fichier structuré pour faciliter son traitement automatisé.

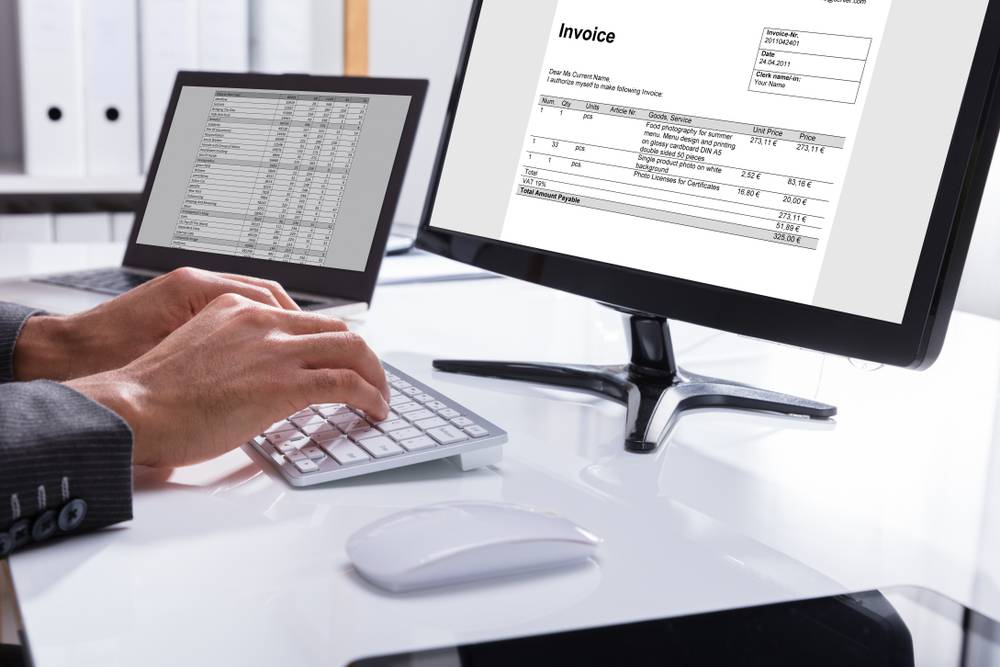

Choisir le bon logiciel de facturation

Le logiciel de facturation est un outil précieux pour les services de comptabilité d’une entreprise. Ce programme informatique permet de traiter un grand volume de factures rapidement et avec précision. Il réalise également les devis. Pour choisir le bon logiciel de facturation, il convient d’étudier un à un plusieurs critères :

- les besoins de l’entreprise;

- l’ergonomie qui a un impact important sur la qualité de l’expérience utilisateur;

- une solution reconnue par l’Etat;

- l’emplacement des serveurs et la sécurisation du site si les données sont hébergées en mode SaaS;

- la législation du pays où se situent les serveurs s’ils sont implantés à l’étranger;

- les paramètres;

- le support technique;

- le service après-vente.

Les avantages du paiement en ligne

La possibilité de régler à distance sans support physique et depuis n’importe où est le principal atout du paiement en ligne. Rapide, pratique, facile et sécurisé par des mécanismes de plus en plus poussés, ce mode de paiement s’est surtout démocratisé depuis l’explosion des smartphones et du e-commerce.

Qu’est-ce que la comptabilité ?

Histoire de la comptabilité

Les premiers systèmes de comptabilité remontent à près de 6000 ans. Le plus vieux connu jusqu’à présent a été retrouvé en Mésopotamie. Baptisé code de Hammurabi, il se présentait sous la forme d’inscriptions numérotées sur des sculptures d’argile qui vinrent remplacer les jetons. Des systèmes similaires furent retrouvés sur des feuilles de papyrus. Ces découvertes prouvent que la comptabilité fut inventée bien avant l’écriture. Elles révèlent également que les anciennes civilisations présentes sur la surface du globe entre 4000 et 3000 ans av. J.-C. avaient déjà développé un esprit comptable. Leurs dirigeants devaient en effet, pour des raisons d’organisation interne, effectuer un contrôle régulier des marchandises qui entraient et sortaient de leur territoire. Les systèmes de facturation ont traversé le temps pour exercer leur rôle comptable pendant l’Antiquité et au Moyen à‚ge. En France, les livres comptables devinrent obligatoires sous l’impulsion de Colbert à la fin du XVIIe siècle.

Les différents types de comptabilité

La comptabilité a de multiples applications. Pour les différencier, on parle de comptabilité :

- budgétaire pour les documents qui incluent les dépenses et les recettes d’un exercice comptable;

- analytique pour désigner les données qui servent d’outils en vue de prendre des décisions stratégiques;

- d’entreprise pour dresser un portrait de l’activité économique de l’entreprise;

- générale ou financière pour le classement et l’analyse de pièces comptables générales;

- créative qui consiste à présenter les documents comptables sous un angle favorable pour l’entreprise;

- nationale pour les données chiffrées d’un pays;

- publique pour l’activité comptable menée par les administrations publiques;

- sociale et environnementale, qui tient compte de la politique de développement durable et du droit du travail de l’entreprise.

Trésorerie, immobilisations, dotations et comptes auxiliaires

Les organisations privées et publiques doivent régulièrement effectuer des dépenses. La trésorerie regroupe les sommes d’argent présentes physiquement dans la caisse ou sur un compte bancaire. Le contrôle de la trésorerie est fondamental pour contrôler les entrées et les sorties d’argent. Il s’agit aussi d’un élément clé pour améliorer la rentabilité des opérations réalisées par l’entreprise. Ce rôle est confié au trésorier, qui doit être une personne de confiance et très rigoureuse. Les immobilisations désignent les actifs financiers non courants qui ont une valeur économique. Les dotations correspondent aux fonds destinés à un objet ou à un service. Les comptes auxiliaires sont des sous-catégories des comptes généraux qui, dans la pratique, s’emploient uniquement pour les comptes de tiers (fournisseurs et clients).

Quels sont les principaux états comptables ?

Les états comptables ou états financiers reflètent les actions financières qui ont lieu au sein d’une entreprise et, plus généralement, d’une organisation. On distingue 5 états comptables majeurs :

- le bilan;

- le compte de résultat;

- les capitaux propres;

- le flux de trésorerie;

- les annexes financiers.

Tous les documents inhérents à chaque état comptable sont indissociables. Ils permettent d’avoir une vue d’ensemble sur la santé financière de l’entreprise. Ils doivent être pertinents, intelligibles, fiables et d’une importance relative.

Conseils pour bien choisir son logiciel comptable

Comme les logiciels de facturation, les logiciels de comptabilité doivent être soigneusement sélectionnés. Ils ont tous les mêmes fonctionnalités de base, mais des différences majeures peuvent être observées concernant l’ergonomie, la navigation, la personnalisation, l’accessibilité et la sécurité des données. Pour un choix judicieux, la recherche d’un logiciel comptable doit se réaliser en tenant compte de divers facteurs :

- la taille de l’entreprise;

- l’adaptation du logiciel à l’activité de l’entreprise et ses spécificités;

- l’identification des besoins et des applications du programme sélectionné.

Il convient également de tester plusieurs solutions avant d’opter pour tel ou tel logiciel comptable. Cette étude préliminaire revêt une importance capitale pour les entrepreneurs quoi n’ont pas de solides connaissances en comptabilité. En cas d’hésitation entre plusieurs logiciels, le recours à un expert-comptable peut s’avérer très judicieux. Son expertise est une grande valeur ajoutée pour mettre en avant les principales différences entre des logiciels comptables qui se ressemblent en apparence. Il apportera son expertise pour affiner la recherche en tenant compte de critères de choix techniques tels que :

- les différents modules comme la gestion des immobilisations et l’édition des comptes;

- l’intégration automatique des données bancaires;

- l’association du logiciel à une application de gestion commerciale;

- le système d’exploitation;

- la concession des droits en fonction des postes et responsabilités des utilisateurs;

- les formats sous lesquels les documents comptables peuvent être importés et exportés.